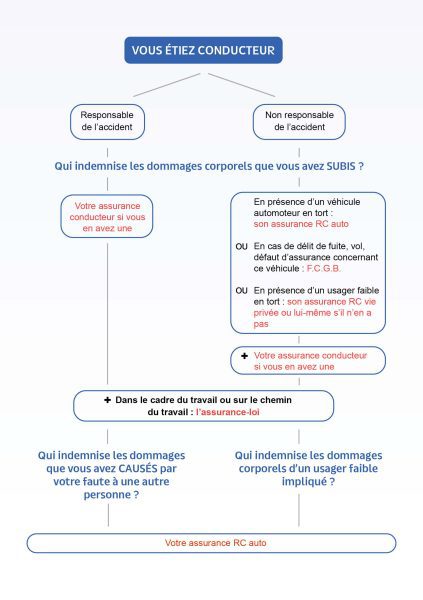

Au moment de l’accident, vous étiez conducteur

Vérifiez les couvertures d’assurances

Obligatoire : l’assurance responsabilité civile automobile

En tant que conducteur d’un véhicule automoteur, vous devez souscrire une assurance responsabilité civile automobile (RC auto). Cette assurance, dont l’existence se prouve par la carte internationale d’assurance automobile (« carte verte/blanche »), couvre les dommages matériels, corporels et/ou moraux que tout conducteur d’un véhicule assuré causerait à autrui :

- soit parce qu’il est responsable de l’accident (le conducteur a commis une faute ayant causé des dommages à autrui) ;

- soit parce qu’il est impliqué dans un accident au cours duquel un usager faible a subi des dommages.

Concrètement, cela signifie que cette assurance paiera l’indemnisation qui revient à la victime de l’accident, en lieu et place du conducteur.

Facultatives :

D’autres assurances facultatives se révèlent particulièrement utiles en cas d’accident :

L’assurance conducteur : cette assurance, contractée en annexe de votre contrat RC auto, couvre vos dommages corporels quelle que soit votre responsabilité en cause dans l’accident. Attention toutefois à bien lire les conditions de votre contrat, propres à chaque assurance.

L’assurance protection juridique : que vous soyez victime ou responsable d’un accident, l’assurance protection juridique vous informe et vous aide à faire valoir vos droits. Dans un second temps, si cela s’avère nécessaire, elle prend en charge les frais liés à la défense de vos intérêts (honoraires d’avocat, de médecin-conseil…).

L’assurance omnium : cette assurance couvre les dégâts matériels occasionnés à votre véhicule quelle que soit la responsabilité du conducteur. Attention toutefois à bien lire les conditions de votre contrat, propres à chaque assurance.

Déclarez le sinistre

Que vous soyez victime ou responsable dans cet accident, pour faire intervenir votre assurance RC auto et activer d’autres garanties éventuellement souscrites (protection juridique, conducteur si vous êtes blessé, omnium en cas de dégâts matériels etc.), une déclaration de sinistre doit être adressée à l’assureur.

Comment déclarer ? Par écrit (mail ou courrier postal ou via le constat amiable d’accident s’il a été complété) en expliquant les faits, en joignant tout document utile tels que l’attestation d’accident de roulage, le numéro de procès-verbal de la police et le constat de lésions.

N’hésitez pas à vous adresser à votre courtier pour vérifier vos couvertures d’assurances et, ainsi, déclarer l’accident en vertu des polices d’assurances appropriées.

Questions fréquentes

Bien souvent, déclarer l’accident à son assurance RC auto rencontre l’intérêt aussi bien de l’auteur de l’accident que celui de la victime.

D’abord, l’assurance RC a pour fonction de défendre son assuré sur le plan civil ; par exemple en contestant votre responsabilité civile si celle-ci est mise en cause, à tort, par la partie adverse.

Ensuite, s’il s’avère que vous êtes responsable de l’accident, cette assurance indemnisera les victimes des dommages que vous leur avez causés, ce qui fera épargner à votre portefeuille des sommes parfois astronomiques en cas d’accident grave…

Enfin, dans la plupart des accidents avec dégâts matériels impliquant des véhicules automoteurs, si vous êtes vraisemblablement en droit dans l’accident, vos dégâts matériels seront évalués et réglés par votre propre assurance RC auto pour le compte de l’assurance adverse, ce qui permet une indemnisation plus rapide.

Afin de déterminer les responsabilités dans l’accident, les assurances se basent sur les déclarations respectives de leurs assurés. Si celles-ci sont contradictoires ou floues, les assurances mettent en « stand-by » et attendent l’accès au dossier répressif à la fin de l’enquête pénale (voire même l’issue du procès pénal s’il a lieu) pour se prononcer sur la(les) responsabilité(s).

Non. L’assurance de responsabilité civile que l’on contracte pour notre voiture indemnise les dommages que l’on cause à autrui par notre faute mais n’indemnise jamais notre propre dommage corporel. C’est pourquoi il est recommandé de souscrire en complément une assurance conducteur.

Pour l’assurance RC auto : oui, celle-ci indemnisera les dommages que vous avez causés à autrui (en l’occurrence dans notre exemple, l’habitation endommagée). Attention toutefois à l’action récursoire qui pourrait être initiée par l’assureur (voyez question ci-après).

Si vous avez souscrit une assurance conducteur et/ou une omnium : tout va dépendre de ce qui est prévu dans votre contrat et plus particulièrement dans le chapitre relatif aux clauses d’exclusions : les compagnies d’assurances sont libres de fixer le taux d’alcoolémie à partir duquel elles refusent d’intervenir.

Oui, votre assurance peut vous réclamer le remboursement des sommes qu’elle aura déboursées en faveur des victimes de l’accident. Mais à certaines conditions et dans certaines hypothèses strictement énumérées par la loi (conditions minimales des contrats d’assurance obligatoire de la responsabilité en matière de véhicules automoteurs, articles 44 à 49) : c’est ce que l’on appelle l’action récursoire. Par exemple, en cas d’ivresse, de conduite sous influence de drogues, de défaut de permis de conduire, etc. Le recours à votre encontre peut être intégral ou partiel.

Contrairement aux véhicules automoteurs, il n’existe pas d’obligation d’assurance pour les usagers faibles (piétons, cyclistes, conducteurs de nouveaux engins de déplacement motorisés dont la vitesse maximale est de 25km/h type overboard, trottinette électrique…).

Si un usager faible est responsable de l’accident, soit il devra lui-même indemniser les victimes s’il n’est pas assuré, soit son assurance couvrant sa responsabilité civile s’en chargera, si elle a été souscrite avant la survenance du sinistre.

Le Fonds Commun de Garantie Belge est l’organisme qui indemnisera votre dommage corporel en cas notamment de délit de fuite ou d’un défaut d’assurance du véhicule responsable de l’accident. L’indemnisation se fera de la même manière et selon les mêmes principes qu’une compagnie d’assurance classique.

En cas de véhicule non identifié, le dégât matériel ne sera indemnisé que si vos blessures sont graves.

Vous pouvez vous adresser au Bureau Belge des Assureurs Automobiles (BBAA – www.bbaa-bbav.be), qui est chargé de la gestion et du règlement du sinistre. Toutefois, si le véhicule étranger est valablement assuré dans son pays d’origine, le BBAA transmettra le dossier à un correspondant (s’il y en a un), c’est-à-dire à une compagnie d’assurance belge désignée au préalable par la compagnie d’assurances étrangère.

Vous ne devez pas hésiter à le faire savoir au courtier ou au gestionnaire du dossier de la compagnie d’assurances. Si sa réponse ne vous convient pas, vous pouvez lui demander les coordonnées du service des plaintes existant au sein de l’entreprise.

Vous pouvez également vous adresser à l’Ombudsman des assurances (https://www.ombudsman.as/fr/) qui examinera votre plainte et rendra un avis en proposant une solution amiable. L’Ombudsman est un organisme indépendant.

Enfin, si vous estimez devoir introduire une action en justice à l’encontre de la compagnie d’assurances, mieux vaut se faire conseiller et assister d’un avocat, dont les honoraires pourraient être pris en charge par votre assureur protection juridique.

Vous devez avertir votre employeur de la survenance de l’accident, pour que ce dernier puisse informer sa propre compagnie d’assurances. Cette assurance, rendue obligatoire par la loi et appelée « assurance-loi », prendra en charge une partie de votre dommage corporel, comme les frais médicaux et la perte de capacité de travail.

/!\ Cette procédure n’empêche pas de vous adresser également à l’assurance RC auto de l’auteur de l’accident s’il y a lieu, qui indemnisera ce qui n’aura pas été pris en charge par l’assurance-loi, comme l’incapacité personnelle par exemple.